Tabla de Contenidos

RESUMEN

La industria ecuatoriana en el sector lechero presenta particularidades en cuanto a costos de producción, formas de comercialización, calidad y cantidad. En el Ecuador, la Sierra aporta con el 73% de la producción nacional de leche, siguiendo con un 19% la Costa, y un 8% la Amazonía y las Islas Galápagos. En este sector trabajan 298 mil productores de leche, donde el 80 % son pequeños y el 20 % se reparte entre medianas y grandes empresas. Se estima que la producción diaria de leche alcanzó los 6,25 millones de litros de leche hasta 2020. La presente revisión de literatura tiene como objetivo describir al sector lechero del Ecuador con cifras más actuales, una adecuada caracterización de este sector permitirá tener una visión más amplia para la toma de decisiones y las soluciones de los problemas que se presentan en la industria lechera del Ecuador. Se identificó de la literatura que existen seis principales empresas asociadas con la comercialización de la leche, además se identificó la participación de los pequeños productores en el sector lechero del Ecuador.

Palabras clave: comercialización, empresas, lácteos, pasteurizadora, cadena de valor.

ASTRACT

The Ecuadorian industry in the dairy sector presents particularities in terms of production costs, forms of commercialization, quality and quantity. In Ecuador, the Sierra contributes with 73% of the national milk production, followed by the Coast with 19%, and the Amazon and the Galapagos Islands with 8%. 298,000 milk producers work in this sector, where 80% are small and 20% is distributed among medium and large companies. It is estimated that the daily production of milk reached 6.25 million liters of milk until 2020. The present literature review aims to describe the dairy sector of Ecuador with more current figures, an adequate characterization of this sector will allow to have a vision broader framework for decision-making and solutions to problems that arise in the Ecuadorian dairy industry. It was identified from the literature that there are six main companies associated with the commercialization of milk, in addition the participation of small producers in the dairy sector of Ecuador was identified.

Keywords: marketing, companies, dairy, pasteurizer, value chain.

INTRODUCCIÓN

En el mundo, según la FAO (2022) en los últimos decenios, unos 150 millones de hogares se dedican a la producción de leche, la producción de leche a nivel mundial ha aumentado en más del 59 %, pasando de 530 millones de toneladas en 1988 a 843 millones de toneladas en 2018, la India es el principal productor con el 22 % de la producción global seguida de Estados Unidos, China, Pakistán y Brasil (FAO, 2022). El sector lechero mundial está conformado por diferentes tipos de animales, principalmente vacas, búfalas, camellas, cabras y ovejas, sin embargo, son los bovinos los principales productores leche en el mundo, se estima que la producción mundial de leche, sin distinguir el origen animal, en 2020 fue de 926´066.689 toneladas, de las cuales 1´792.757 toneladas fueron producidas en Ecuador, cuyo origen es del 99,7 % bovino (FAOSTAT, 2022).

La panorámica del sector lechero en Ecuador muestra que existen en promedio 5 millones de cabezas, de las cuales el 20 % son vacas de leche con una producción igual a 1.904,6 millones de litros por año, se estima un incremento del 4,5 % en la tasa de producción y 2,6 % en el aumento del número de vacas de leche a nivel nacional (Zambrano et al., 2017). Agualongo & Lema (2022) mencionan que en Ecuador trabajan 298 mil productores de leche, donde el 80 % son pequeños y el 20 % se reparte entre medianas y grandes empresas. Se estima que la producción diaria de leche alcanzó los 6,25 millones de litros de leche, según cifras del ESPAC-2020.

En Ecuador, la industria láctea se ha desarrollado desde 1900, sin embargo, el proceso de pasteurización se inicia en 1938 en la ciudad de Quito, desde entonces, la cadena productiva de la leche se ha desarrollado intentado ganar espacios y generar ingresos para familias y comunidades enteras (Real & Castellanos, 2013). El sector lechero en el Ecuador es una actividad que ha creado muchas fuentes de trabajo y ha sido la única fuente de ingreso para muchos campesinos de las zonas altas del país (Agualongo & Lema, 2022), razón por la cual, este sector no puede pasar desapercibido y requiere toda la atención de los hacedores de la política pública.

A nivel nacional, los datos del último Censo Agropecuario (2000) indica que la producción lechera se ha concentrado en la región Sierra, donde se encuentran los principales productores de leche, quienes representan el 73% de la producción nacional, lo que representa unos 3´869.000 kg por día, seguidos de un 19 % concentrado en la costa y un 8 % en la región amazónica y las Islas Galápagos (Castro et al., 2020; Contero, 2008).

La tasa de disponibilidad de leche cruda en el país de aproximadamente 3,5 a 4,5 millones de litro por día, donde el 75 % de la producción se concentra en consumo humano e industrial; el 90 % de las principales industrias procesadoras de leche se encuentran ubicadas en la región Sierra, en los Andes, y se dedican principalmente a la producción de leche pasteurizada, quesos, crema de leche, y otros derivados. En el país son seis empresas las productoras más grandes de lácteos, destacándose a nivel regional por su producción diaria de leche en la Sierra: Nestlé – DPA con una producción de 300.000 litros; Andina con 110.000 litros; Nutrileche con 140.000 a 160.000 litros y Pasteurizadora Quito con 160.000 a 180.000 litros, y en la Costa: Rey leche y Tony con 160.000 a 180.000 litros (Contero, 2008). La presente revisión de literatura tiene como objetivo describir al sector lechero del Ecuador con cifras más actuales, una adecuada caracterización de este sector permitirá tener una visión más amplia para la toma de decisiones y las soluciones de los problemas que se presentan en la industria lechera del Ecuador.

REVISÓN DE LITERATURA

El sector lácteo ecuatoriano

Según datos del Instituto Nacional de Estadísticas y Censos (INEC), en 2020 la producción de leche en Ecuador fue de 6´152.841 litros por día, esto implica que la producción de leche cruda tuvo una reducción del 6 % en relación con el 2019. Las cifras, entonces, visibilizan las implicaciones de tipo a económico, social y de consumo generadas por la pandemia de COVID-19 (Centro de la Industria Láctea del Ecuador, 2021). Antes de la pandemia, según la Superintendencia de Control del Poder de Mercado (2016) de acuerdo a información proporcionada por el Instituto Nacional de Estadística y Censos (INEC), la producción de leche en el Ecuador, en el año 2008 se registró una producción de 4,5 millones diarios de leche, y hasta 2015, según estudios realizados por el MAGAP la producción fue de 5,5 millones de litros por día en promedio; la misma que es distribuida de la siguiente manera (Tabla 1):

| PROVINCIA | LITROS/DIA | % PROVINCIA | % REGIONAL |

| Galápagos | 6568 | 0,1 | 0,1 |

| Esmeraldas | 111486 | 2,1 | |

| Manabí | 481089 | 8,9 | |

| Guayas | 210129 | 3,9 | |

| Los Ríos | 64523 | 1,2 | 17,8 |

| El Oro | 87018 | 1,6 | |

| Santa Elena | 15200 | 0,3 | |

| Carchi | 324565 | 6,0 | |

| Imbabura | 181918 | 3,3 | |

| Pichincha | 900067 | 16,6 | |

| Cotopaxi | 381969 | 7,0 | |

| Tungurahua | 323222 | 5,9 | |

| Chimborazo | 398868 | 7,3 | 75,1 |

| Bolívar | 231151 | 4,3 | |

| Cañar | 394545 | 7,3 | |

| Azuay | 480279 | 8,8 | |

| Loja | 273454 | 5,0 | |

| Santo Domingo | 190000 | 3,5 | |

| Zamora Chinchipe | 123252 | 2,3 | |

| Napo | 47108 | 0,9 | |

| Pastaza | 17666 | 0,3 | 7,0 |

| Morona Santiago | 135717 | 2,5 | |

| Sucumbíos | 31313 | 0,6 | |

| Orellana | 23685 | 0,4 | |

| TOTAL | 5434792 | 100 | 100 |

Sin embargo, en el país, el consumo de leche líquida es de 110 litros por habitante cada año, esta es todavía una cantidad mínima, ya que la FAO y la OMS recomiendan el consumo de 180 litros por habitante cada año (Centro de la Industria Láctea del Ecuador, 2021).

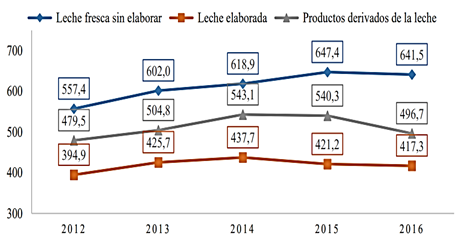

Según información del Banco Central del Ecuador, la producción de leche fresca sin elaborar representa en promedio el 6,1 % de la actividad de agricultura en el Ecuador durante el periodo 2012 – 2016, mientras que la producción de productos lácteos tiene una participación de alrededor del 3,7 % en el total de industrias manufactureras (excepto refinación de petróleo) (Campaña & Aguilar, 2021).

Factores de costos de producción de leche en Ecuador

El sector lechero mantiene un desarrollo intermitente debido a la inestabilidad en los precios. Esto se debe a que las procesadoras de leche cruda existentes no logran satisfacer la creciente demanda producida por la urbanización, lo que ocasionaba el aumento de las importaciones de leche en polvo, la que a su vez deprimía los precios y desincentivaba la compra de leche local, sin mencionar la mala calidad de la leche a nivel nacional. (Real & Castellanos, 2013), los pequeños productores son los más afectados con la importación de leche, ya que la adquisición de leche depende de las grandes industrias, las que al no tener un compromiso de compra dejan de hacerlo o pagan precios extremadamente bajos por el producto(Real & Castellanos, 2013).

Según Agualongo & Lema (2022) los costos de producción de leche en Ecuador son sumamente altos en comparación con otros países. Dentro de los principales factores que inciden el costo de producción está el costo de maíz y soya, productos asociados a alimento balanceado, esto se debe a que los costos de estos productos en el Ecuador son un 50 % más altos que en USA donde se producen de forma transgénica (Cevallos et al., 2021). En Ecuador está prohibido la siembra de productos transgénicos, actividad que permitirá disminuir el precio de dichos productos debido a este factor el maíz y a soya importada tiene un alto costo (El Universo, 2018).

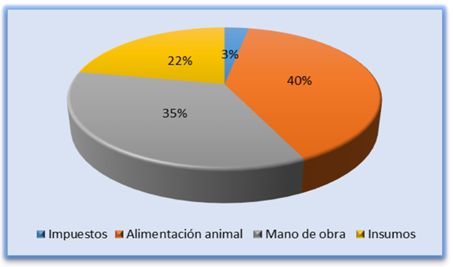

Como se observa en la figura 1, la alimentación animal corresponde al 40 % de los gastos. El segundo coste con mayor peso en la producción de leche en Ecuador es la mano de obra que equivale el 35 % del total de costos de producción lechera. En cuanto a insumos e impuestos los porcentajes están de 22 al 3 % lo que no abarca mucho en cuanto a los costos de producción. Según el Ministerio de Agricultura y Ganadería, la leche de pequeños productores es comercializada con queseros de las zonas respectivas entre $0,30 y $0,35 y los fines de semana se rematan en promedio de $0,20 y 0,35 (ESPAC, 2016).

Cadena productiva

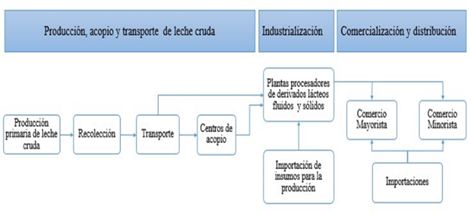

Considerando que la cadena productiva contempla al conjunto de actividades interrelacionadas en un mercado que abarcan la provisión de insumos, industrialización y comercialización, la cadena del sector lácteo en función de la información levantada mediante entrevistas a los actores del sector en las ESPAC que anteceden todos los estudios, así como de otras fuentes secundarias, se identifican los siguientes eslabones: i) producción primaria de leche, ii) recolección de leche, iii) transporte de leche cruda, iv) centros de acopio, v) plantas procesadoras y sus derivados; y, vi) transporte y comercialización de productos lácteos procesados (Campaña & Aguilar, 2021).

Uno de los principales problemas actuales con la leche se circunscribe en la sobreproducción que viene presentándose desde hace algunos años atrás, pues de los 6,25 millones de litros que se producen diariamente en el país, apenas se consumen 4 millones de litros, lo que ha determinado que se irrespete el precio mínimo fijado por el Ministerio de Agricultura y Ganadería, tanto a nivel de finca como de la plantas procesadora, afectándose principalmente a los campesinos que generalmente producen unos 20 litros diarios y que es la única fuente de subsistencia familiar (Agualongo & Lema, 2022; Campaña & Aguilar, 2021).

Resumen de los costos de producción

El 38,82% de los costos de producción se destina a la compra de alimento, el 23,07% corresponde a mano de obra, el 10,39% destinado a fármacos y un 10% a desgaste de vacas (Superintendencia de Control del Poder de Mercado, 2016).

| RESUMEN DE COSTOS | % |

| 1. ALIMENTOS | 38,82 |

| 2. DESGASTE DE VACAS | 10,00 |

| 3. MANO DE OBRA | 23,07 |

| 4. INTERES DE CAPITAL | 0,77 |

| 5. CONSTRUCCIONES E INSTALACIONES | 1,16 |

| 6. EQUIPO SIN MOTOR | 0,20 |

| 7. EQUIPO CON MOTOR | 5,16 |

| 8. COMBUSTIBLES Y LUBRICANTES | 3,49 |

| 9. REPARACIÓN Y MANTENIMIENTO DE VEHÍCULO | 0,00 |

| 10. SUPLEMENTOS ALIMENTICIOS | 3,88 |

| 11. SERVICIOS BÁSICOS | 0,68 |

| 12. FÁRMACOS | 10,39 |

| 13. CUOTAS DE ASOCIACIÓN | 0,11 |

| 14. TIERRA | 2,25 |

| 15. REPARACIÓN Y MANTENIMIENTO DE LOCALES Y CERCAS | 0,02 |

| TOTAL | 100 |

De acuerdo al análisis y solicitud de información realizada por la SCPM, se muestra que para el año 2015 se registró un incremento de 23, 01% en los costos de producción, lo que quiere decir que el litro de leche paso de 0,522 (año 2010) a 0,646 (año 2015). El costo que más incremento registró en el año 2015 fue sueldos con un aumento de 46,82 %, la luz eléctrica un 72,44 %, sustituto de leche con un 45,82 % y alimento balanceado con un 21,88. El costo de producción de leche corresponde en un 21 % sueldos, un 17,28 % alimentos balanceados, un 14,80 % medicinas y veterinaria, un 3,12 % luz eléctrica, un 1,12 % sales minerales, un 5,11 % fertilizantes, un 1,01 % pastos, un 5,96 % crianza terneras, un 1,26 % sustituto de leche y el 28,95 % de otros insumos (Campaña & Aguilar, 2021; Superintendencia de Control del Poder de Mercado, 2016).

Precios de la leche al productor primario

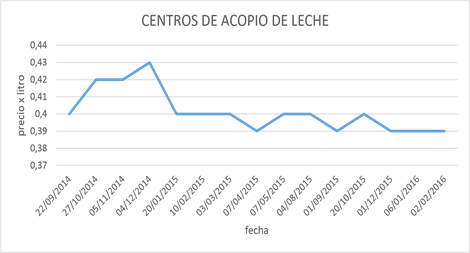

En el país los precios que se pagan en la realidad tiene mucho que ver con la calidad que exigen la mayoría de las empresas tanto en la composición física como en las condiciones higiénicas y sanitarias de la leche. En la región Sierra, los precios que pagan por el litro de leche es desde 0,32 hasta 0,50 USD. En este sentido, el MAGAP en base a su reporte de precios de agroindustrias y centros de acopio, se analizó la tendencia de precios de Centros de Acopio de leche, El Ordeño, Nestlé y Pasteurizadora Quito. El análisis de precios se realizó en la provincia de Pichincha, cantón Quito y se tomó como producto leche cruda, presentación 1 litro (Superintendencia de Control del Poder de Mercado, 2016).

El Centro de Acopio de Leche la tendencia de precios registrada para el año 2014 tuvo un incremento en el mes de diciembre 0,03. Y en el año 2015, se registró un precio de 0,39, este precio se ha mantenido con pocas variaciones hasta febrero 2016 (Superintendencia de Control del Poder de Mercado, 2016).

Productores de leche en el Ecuador

El número de ganaderos registrados por provincia: para el efecto, se han utilizado cifras consolidadas de vacunación de fiebre aftosa reportadas por Agrocalidad, en la cual se observa que para el año 2019 se registraron alrededor de 279 mil ganaderos, los cuales se concentran principalmente en las provincias de Chimborazo (12 %), Manabí (11 %), Cotopaxi (11 %) y Pichincha (8 %).

| PROVINCIA | # DE GANADEROS | PROVINCIA | # DE GANADEROS |

| Azuay | 16.996 | Manabí | 30.756 |

| Bolívar | 13.165 | Morona Santiago | 6.187 |

| Cañar | 12.159 | Napo | 3.263 |

| Carchi | 8.957 | Orellana | 2.884 |

| Chimborazo | 33.829 | Pastaza | 1.652 |

| Cotopaxi | 30.556 | Pichincha | 23.390 |

| El Oro | 4.863 | Santa Elena | 1.827 |

| Esmeraldas | 9.647 | – | 7.009 |

La producción de leche cruda entre los años 2002 y 2019 fue en promedio de 5,29 millones de litros diarios, con un mínimo y un máximo de producción de 4,32 y 6,65 millones en los años 2003 y 2019, respectivamente; a partir del año 2011, el promedio de producción diario de litros de leche mostró una tendencia decreciente hasta el año 2018, con un fuerte incremento para el año 2019 (Campaña & Aguilar, 2021).

En el país son seis empresas las productoras más grandes de lácteos, destacándose a nivel regional por su producción diaria de leche en la Sierra: Nestlé – DPA con una producción de 300.000 litros; Andina con 110.000 litros; Nutrileche con 140.000 a 160.000 litros y Pasteurizadora Quito con 160.000 a 180.000 litros, y en la Costa: Rey leche y Tony con 160.000 a 180.000 litros (Contero, 2008).

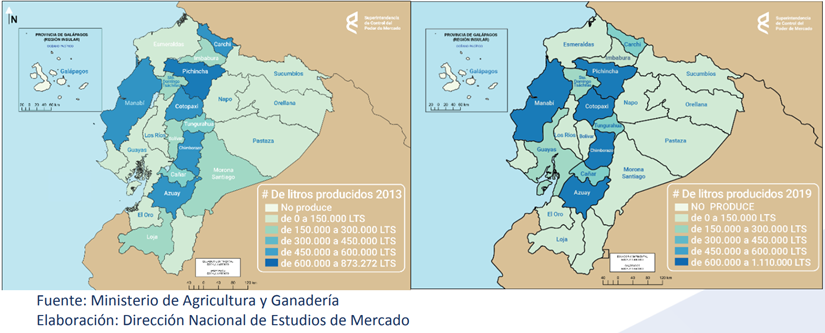

Entre los años 2013 a 2019, la producción registrada de litros de leche creció en 6,17%, es decir, 386 mil litros diarios, siendo las provincias con mayor crecimiento en su producción Guayas, Manabí y Chimborazo. Por otro lado, se tiene que las provincias Pastaza, Santa Elena y Morona Santiago han disminuido su producción. En el gráfico a continuación se muestran las provincias que han incrementado y disminuido su producción diaria.

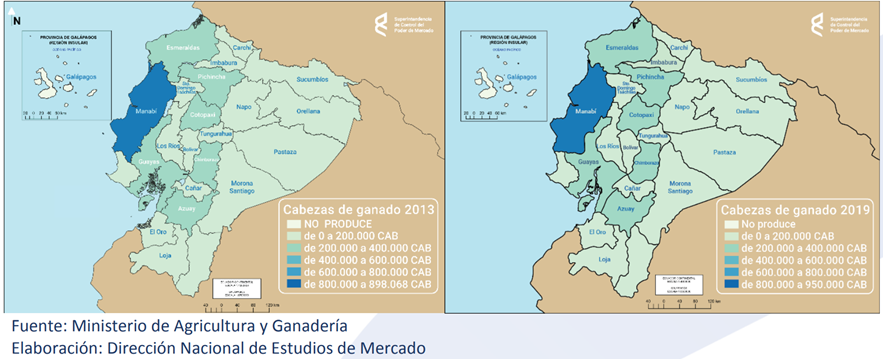

Otro factor relevante en la producción de leche cruda en el país es el número de cabezas de ganado y el tipo de raza del ganado vacuno. De acuerdo con la información obtenida de la Encuesta de Superficie y Producción Agropecuaria Continua (ESPAC) realizada por el INEC, para el año 2019 había 4,3 millones de cabezas de ganado distribuidas a nivel nacional, de las cuales el 51,69% se encontraba en la región Sierra, 39,71% en la región Costa, y 8,60% en la región Amazónica. Cabe mencionar que en el 2019 hubo una disminución del número de cabezas de ganado de 16%, es decir 827 mil cabezas con relación al 2013. Las provincias con mayor reducción en el número de cabezas de ganado fueron Santa Elena, Pastaza y Napo. Las provincias de Sucumbíos, Esmeraldas y Imbabura han incrementado el número de cabezas de ganado. El gráfico a continuación se muestra las provincias que han incrementado y disminuido el número de cabezas de ganado registradas. (Campaña & Aguilar, 2021).

De la información obtenida de la ESPAC referente a la relación de número de cabezas de ganado y su productividad en las diferentes regiones del país, se observa que la región con mayores rendimientos es la Sierra, con un promedio de 7,89 litros/vaca, seguido de la Amazonía con 4,50 litros/vaca, y finalmente se ubica la Costa con 4,31litros/vaca. Esta diferencia respondería, entre otras cuestiones, al tipo de raza de ganado que se cría por región (Campaña & Aguilar, 2021).

Comercialización y uso

Conforme la información de la ESPAC, en Ecuador la cadena de lácteos del mercado interno consume casi el 100% de lo que es producido en el país, donde dicho consumo se encuentra distribuido de la siguiente forma (Campaña & Aguilar, 2021):

- 74,91% venta de leche fresca o líquida para su procesamiento industrial;

- 12,86% procesado en las UPA para queso, mantequilla, yogur y otros productos lácteos con fines de autoconsumo y/o venta;

- 6,86% para consumo en la UPA –consumo del hogar de la persona productora que recibe la leche como parte de su salario o trabajo;

- 3,67% para alimentación de los terneros criados a balde; y, v) 1,70% para otros fines.

De esta manera, se desprende que del total de la producción el 87,77% se dedica a la transformación de la leche cruda en productos lácteos y sus derivados. En seguida, se detallan los principales compradores de la leche cruda, previo a su procesamiento industrial (Campaña & Aguilar, 2021; Centro de la Industria Láctea del Ecuador, 2021; Superintendencia de Control del Poder de Mercado, 2016).

DISCUSIÓN

De la literatura recabada se puede inferir que la ubicación de los centros de acopio a nivel nacional y su capacidad de recolección, se tiene que la mayoría se encuentran distribuidos en el callejón interandino, concentrándose mayoritariamente en el centro y norte del país; así, la región Sierra concentra cerca del 97% de la capacidad instalada de los centros de acopio a nivel nacional, conforme a los datos provistos por el MAG (Campaña & Aguilar, 2021). Esto incide en los costos de producción tal como se menciona Agualongo & Lema (2022), quienes además concluyen que En Ecuador el incremento de personas que se dedican a la lechería ha causado una sobreproducción, al no poder exportar causa un exceso en las empresas, al incrementar el precio del litro de leche que es de $0,42-0,54 centavos muchos de los ganaderos han optado por sumarse a la producción de leche como su sustento familiar. En los años 2016 hasta 2019 se establece que existe un crecimiento del 2 al 8%, Chimborazo y Pichincha son las provincias de mayor producción en cuanto a la comparación de la producción por litro/día, además esta actividad genera 1,2 millones de empleos y tiene un aporte al PIB con un 4 %. Además, los costos de producción para los ganaderos son muy alto en comparación con otros países.

Dentro de los parámetros que las empresas más centran sus esfuerzos para determinar la calidad de la leche son (Contero, 2008):

1. Composición: se determina grasa, proteína, lactosa, sólidos totales y sólidos no grasos con base en métodos de análisis infrarrojos.

2. Contaje de células somáticas: se cuentan las células somáticas empleando un método fluoróptico.

3. Contaje total de bacterias: se determinan el número de unidades formadoras de colonias de bacterias con métodos fluorópticos-electrónicos.

El Centro de la Industria Láctea del Ecuador (2021) menciona que La actividad de la industria láctea en el país genera alrededor de 1,2 millones de empleos directos e indirectos, y su aporte al PIB Agroindustrial es del 4 %. Según datos del Servicio de Rentas Internas (SRI), en septiembre de 2021, el sector lácteo presentó un crecimiento del 10,92 % en relación a septiembre de 2020. Para 2022 se espera maximizar el desarrollo de la cadena láctea potenciando la articulación entre productores, industria y puntos de venta; además de trabajar en costos de producción de la cadena para obtener resultados óptimos en la rentabilidad, datos que concuerdan con las proyecciones reportadas por organismos nacionales (Campaña & Aguilar, 2021; Superintendencia de Control del Poder de Mercado, 2016).

En cuanto a costos de producción y de comercialización hay importantes variaciones, por ejemplo, los costos entre regios difieren por la calidad del alimento. Un ejemplo de esto es lo concluido por Cevallos et al. (2021) quienes mencionan que en Sivicusig, cantón Sigchos, Ecuador, la producción promedio por lactancia fue de 6352,9 litros, con una desviación estándar de 3539,9 litros, lo que permitió un ingreso promedio de 2668,2 dólares con una desviación estándar de 1486,8 dólares, considerando como costos fijos: los servicios e impuestos y como costos variables: el mantenimiento de pastos y animales, el costo de producción promedio fue de 0,21 dólares con una desviación estándar de 0,10 dólares. Sin embargo, si se considera como costos fijos: mantenimiento de construcciones, mantenimiento de maquinaria y equipo, servicios e impuestos y como costos variables: establecimiento de pastos, mantenimiento de pastos y animales, así como la asistencia técnica, el costo de producción real promedio del litro de leche en la comunidad Sivicusig es de 0,43 dólares, con una desviación estándar de 0,19 dólares. Los pequeños productores al no ver la actividad pecuaria, como una empresa, no llevan los registros contables y por ello desconocen los costos reales de producción, razón por la cual, no identifican, si su actividad es rentable, no crecen y no llegan a ser competitivos.

CONCLUSIONES

En Ecuador, se cuenta con ecosistemas con elevada capacidad de alcanzar suficiencia en la producción de alimentos. El sector lácteo tiene como actividad primordial la producción de leche y sus derivados (queso, yogur, mantequilla, etc.), basándose en una cadena productiva sólida e indispensable que se inicia en el campo y termina en la comercialización del producto cumpliendo con altos estándares de calidad. Se identifican seis empresas las productoras más grandes de lácteos, destacándose a nivel regional por su producción diaria de leche en la Sierra: Nestlé – DPA con una producción de 300.000 litros; Andina con 110.000 litros; Nutrileche con 140.000 a 160.000 litros y Pasteurizadora Quito con 160.000 a 180.000 litros, y en la Costa: Rey leche y Tony con 160.000 a 180.000 litros, según se recabó en la literatura.

Los costos de producción dependen de las condiciones ambientales y geográficas, transporte, cadena de valor, calidad de la leche, calidad de las pasturas, tecnología, etc.

REFERENCIAS

Agualongo, N., & Lema, S. (2022). Análisis económico sobre la sobreproducción de leche en Ecuador 2016-2019. Revista Científica Multidisciplinaria InvestiGo, 3(5), 8–16. https://doi.org/10.56519/rci.v3i5.51

Campaña, X., & Aguilar, P. (2021). Estudio de Mercado N° SCPM-IGT-INAC-002-2019 “Sector Lácteo” Versión Pública. https://www.scpm.gob.ec/sitio/wp-content/uploads/2021/04/estudio_de_mercado_sector_lacteo_SCPM-IGT-INAC-002-2019.pdf

Castro, E., Andriamandroso, A. L., Blaise, Y., Ron, L., Montufar, C., Mafwila, P., Lebeau, F., & Bindelle, J. (2020). How do management practices and farm structure impact productive performances of dairy cattle in the province of Pichincha, Ecuador. Journal of Agriculture and Rural Development in the Tropics and Subtropics, 121(2), 233–241. https://doi.org/10.17170/KOBRA-202010191971

Centro de la Industria Láctea del Ecuador. (2021, December 9). El sector lácteo ecuatoriano se reactiva con miras positivas para el 2022. CIL Ecuador. https://www.cil-ecuador.org/post/el-sector-l%C3%A1cteo-ecuatoriano-se-reactiva-con-miras-positivas-para-el-2022

Cevallos, A., Taipe, M., & Caiza, F. (2021). Costo real de producción del litro de leche, en pequeños ganaderos de la comunidad de Sivicusig, cantón Sigchos, Ecuador. Ciencia Latina Revista Científica Multidisciplinar, 5(4), 4474–4489. https://doi.org/10.37811/CL_RCM.V5I4.632

Contero, R. (2008). La calidad de la leche: un desafío en el Ecuador. La Granja. Revista de Ciencias de La Vida, 7(1), 25–28. http://www.redalyc.org/articulo.oa?id=476047391006

el Universo. (2018, September 16). Transgénicos son ilegales en sembríos, pero sí se consumen en Ecuador | Informes | Noticias | El Universo. Informes. https://www.eluniverso.com/noticias/2018/09/16/nota/6954224/transgenicos-son-ilegales-sembrios-si-se-consumen-ecuador/

ESPAC. (2016). Encuesta de Superficie y Producción Agropecuaria Continua.

FAO. (2022). Producción y productos lácteos: Producción. Portal Lácteo. https://www.fao.org/dairy-production-products/production/es/

FAOSTAT. (2022). Cultivos y productos de ganadería. Organización de Las Naciones Unidas Para La Alimentación y La Agricultura. https://www.fao.org/faostat/es/#data/QCL

Real, L., & Castellanos, W. (2013, April 14). Industria láctea con mejores condiciones de producción. Revista Gestión Digital Nro. 226, 36–39. https://revistagestion.ec/sites/default/files/import/legacy_pdfs/226_004.pdf

Superintendencia de Control del Poder de Mercado. (2016). Versión Pública Tema: Informe del sector lácteo en Ecuador. www.scpm.gob.ec

Zambrano, D., Castillo, E., & Simbaña, L. (2017). La producción de leche en Ecuador y Chimborazo: nuevas oportunidades e implicaciones ambientales. Yura: Relaciones Internacionales, 10, 270–289. https://www.researchgate.net/publication/322756060_La_produccion_de_leche_en_Ecuador_y_Chimborazo_nuevas_oportunidades_e_implicaciones_ambientales

Deja una respuesta

Lo siento, debes estar conectado para publicar un comentario.